iOS14.5之后首个完整半年报告解读:“新时代”广告平台的此消彼长

2022 年 3 月 22 日,AppsFlyer 循例发布了《广告平台综合表现报告》第十四版(以下简称“第 14 版报告”)。说“首个完整半年报告”是因为,这份报告涵盖了 IDFA 新政落地之后 2021 年下半年的完整数据(第 13 版的统计区间可查看之前文章),统计了 1.8 万 App 的 250 亿次安装,也更能反映 IDFA 新政之后,作为出海开发者增长渠道的各广告平台对于新政的适应情况。

延续第 13 版报告(当时新增 SKAN 指数),第 14 版报告依然会呈现 6 个指数榜单,分别是SKAN、留存、IAP、IAA、再营销、增长。

简单说明:

SKAN 指数其实是基于苹果官方归因解决方案 SKAdNetwork 的回传数据做出的一个帮助广告主衡量 iOS 端投放效果的榜单,属于确定性归因,但有一定局限性(仅限于授权 ATT 范围),这个榜单主要是帮助开发者了解各平台对新政的应对情况,可结合营销目的同时参考其他榜单来制定增长策略。例如看重内购收入转化的看 IAP、看重广告变现的看 IAA,看重留存率和召回旧用户/冲收入的看留存和再营销。而最后的增长榜单,开发者可以关注在迅速增长的广告平台,看有没有新的流量红利。上述也是 6 个榜单的主要作用。

剧透:

在看完整个榜单之后,笔者对 2021 年下半年各渠道的变化有一个整体上的印象,先将看到的一些重点罗列出来,感兴趣的开发者可以拉到相应的地方查看具体信息:

1、如果将 Google 和 Meta 算作第一梯队,Unity Ads、AppLovin 和 ironSource 算作第二梯队的话,第二梯队在 IDFA 新政落地后的半年,通过不断收购和调整产品,已经在榜单上逼近第一梯队,并在某些榜单取得领先位置;而 Meta 也在不断调整,因为体量太大,必然需要比较长的时间,回归 SKAN 榜单首位,也说明其在慢慢适应。但在 SKAN 指数榜单之外,也可以看出 Meta 需要更长的调整时间。

2、出海广告平台狂刷存在感。

(1)、汇量科技早在 2016 年就收购了原生广告平台 Nativex 和游戏数据分析平台 GameAnalytics,在 2021 年又收购了热云数据。从 2021 年下半年的表现来看,旗下广告平台 Mintegral 在“量”和“质量”上都在无限逼近第二梯队,几乎入围了笔者统计的所有榜单的 Top10。字节 TikTok For Business(下文简称“TTFB”) 较上一版本,也更加稳固了自己的位置,在规模榜单上成绩更好,说明平台在迅速扩张,收到了更多开发者的增长需求,而在实力榜单上虽然成绩也不错,但依然有进步空间。

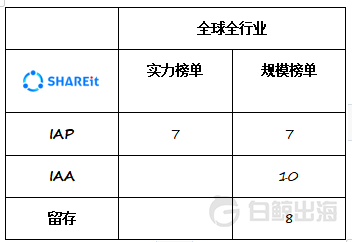

(2)、如果说出海的广告平台里面,还有亮眼成绩的,可能是茄子科技的 SHAREit,在 IAP 和 IAA 榜单都在刷“存在感”,位列安卓端 IAP 全球规模榜和实力榜第 7。此外还入围了安卓端全球留存规模榜第 8、实力榜第 11。在分类榜单上,如游戏和金融行业的也表现不错。

(3)、中国 3 个广告平台,欢聚旗下的 BIGO Ads,传音控股的 TRANSSION、以及百度的 Simeji 包揽了全球安卓端增长榜单 Top3。出海企业继续凭借互联网产品和消费品的渗透率在全球广告市场拓展自己的生存空间。

此外,报告中还有一些更细微的观察,感兴趣的开发者可进一步阅读文章,也可以扫描二维码或者关注“白鲸出海”公众号点击阅读原文获取完整报告。

I、SKAN:Meta 又回来了,但在整个 iOS 平台范围还在“适应中”

区别于第 13 版,SKAN 细分出了 3 个子榜单,应用内互动、应用内购买和应用内广告,共统计了 1800 个 App 的 2400 万份回传数据。开发者可以根据自己的营销目标、所处行业来看该榜单。

从这一版的报告可以看出与之前第 13 版的一些区别:

1、第 14 版的榜单更加细分,在苹果新归因框架下,看到不同平台在不同行业的具体效果。Meta 和 TTFB基本属于全能型选手,在统计的几个维度里面均进入 Top5 平台,Meta 表现出了自己的弹性,在披露的 4 个榜单中,有 3 个重回榜首。但这是在基于 SKAdNetwork 的确定性归因范围内,在整个 iOS 平台的范围内,Meta 还在适应中(可参见下方更多榜单)。

2、AppLovin 和 Unity Ads 更擅于游戏,而社媒 Twitter 和 Snapchat 在非游戏方面表现更好。

II、IAP 指数榜单和 IAA 指数榜单

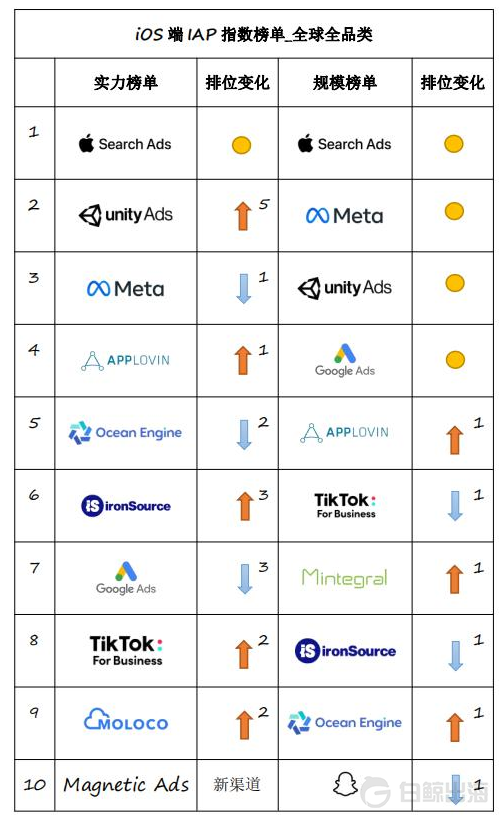

iOS 端全行业 IAP——Meta 整体表现相对平稳

这两个指数榜单,分规模榜单和实力榜单,规模榜单主要看“量”,实力榜单主要看“质量”,简单理解,接了多少需求、给了多少转化(内购和广告变现)。如果出海企业想知道自己所处行业在某一市场主要用哪个渠道(也就是这个渠道带来的安装量和去这个渠道投放的 App 数量更多)就看规模榜单,如果综合效果来看,就同时参考实力榜单。

1、规模榜单变化不大,也就是说在过去的 2021 年下半年里,在 iOS 端投放的广告主仍然倾向于自己熟悉的渠道来进行投放,ASA 进一步稳固自身优势。前 4 名没有变化,后 6 名也只是互换位置。

2、在实力榜单上,Unity Ads 在 13 版报告时已经是规模 Top3,这一次效果提升明显,在实力榜单上升 5 位。而从这一榜单来看,Meta 和 Google Ads 2 个巨头体量大、调整难度也大,但被聚焦的 Meta 其实比 Google Ads 的下降幅度还更小一些。

3、在实力榜单上出现了一个新渠道,排在第 10 名,大家可以关注下。

如果我们去分游戏和非游戏来看的话,会有一些不同的视角:

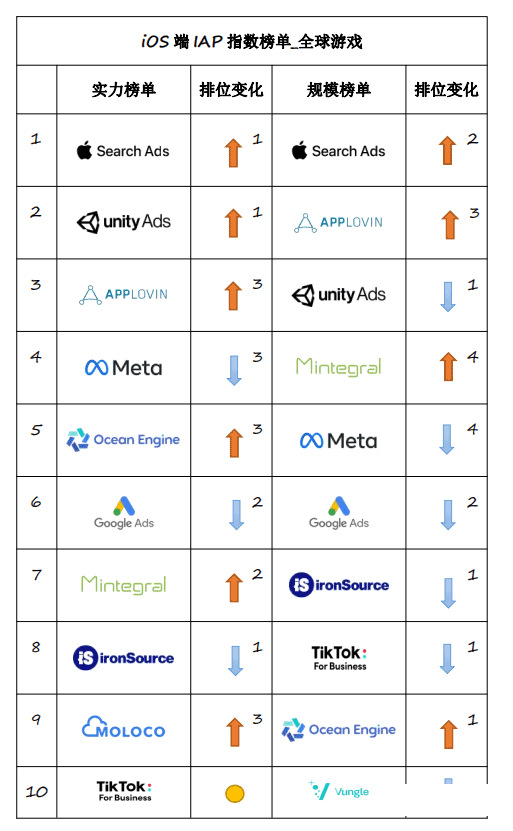

iOS 端游戏行业 IAP——Meta 游戏内购更受冲击,AppLovin、Mintegral 强势崛起

1、ASA 凭借生态优势在这一版报告里顺利登顶 iOS 端 IAP 全球游戏指数榜单。而从 iOS 端全球游戏的 IAP 指数榜单来看,Meta 不论是实力榜单、还是规模榜单,相较于全行业榜单,降幅都更大。相较之下,AppLovin 在 iOS 端游戏 IAP 变现方面,表现可圈可点,规模和实力都上升 3 位。

2、同样表现不错的还有 Mintegral,与全球全品类对比(游戏+非游戏),Mintegral 凭借在游戏行业的优秀变现能力进入 Top10、位列实力榜第 7 名,规模榜在第 4 名,较上一版报告分别上升 2 名和 4 名。

3、本来在全球全品类榜单(游戏+非游戏)的 Snapchat,没有进入游戏榜单前 10,这也侧面说明,Snapchat 可能在非游戏行业的 IAP 变现效果更好。而看细分榜单,也可以看到 Snapchat 的优势还是集中在购物类 App 上,为 iOS 端购物类 IAP 指数榜单的第 3 名。

更具体地,AppsFlyer 针对不同市场、不同的游戏/非游戏品类也都分别给出了排行,大家可以根据自己的需求去查看。而针对于不同市场、不同品类,各渠道的差异还是比较大的。

而到了安卓端,又是另外一番景象。

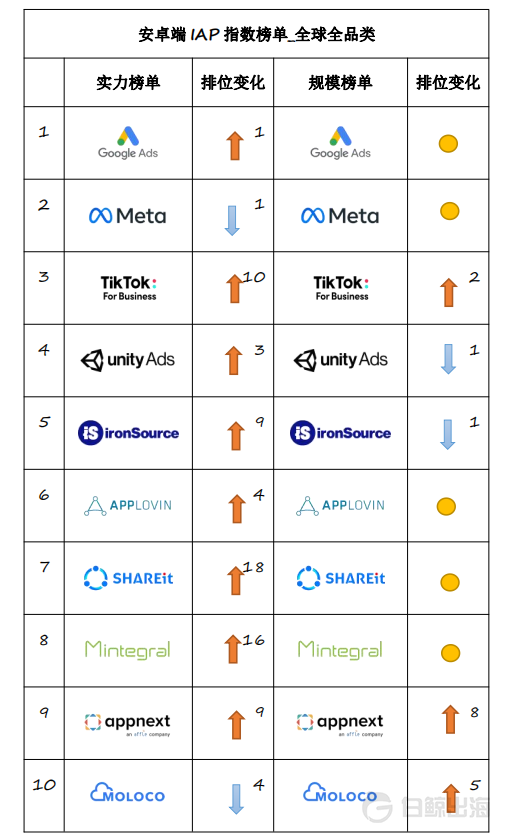

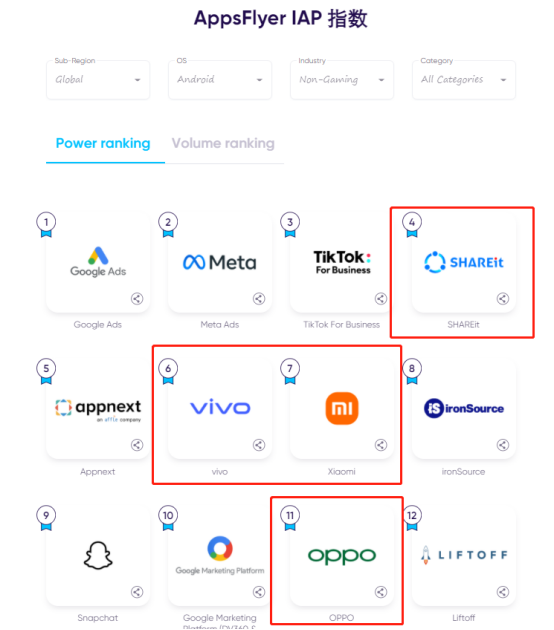

安卓端全行业 IAP——实力榜单大换血,三出海平台跻身双榜单 Top10

1、这个 IAP 指数的实力榜单和规模榜单,一模一样,我们姑且按照官方给出的榜单去统计。

2、安卓端 IAP 指数_全球全品类的变化还是挺大的,Meta 在这一端受到的影响不大。规模榜单也无太大变化,和 iOS 端一样,大家还是倾向于找自己熟悉的渠道,但 appnext 和 MOLOCO 上升明显。MOLOCO 作为上一版本增长明显的一个渠道,在这一版报告中依然呈整体上向趋势。

3、实力榜单的变化则非常大,在这里面,我们看到中国广告平台的排位上升特别明显,上升幅度最大的是茄子快传的 SHAREit,实力榜单上升 18 位,汇量科技 Mintegral 也上升16 位,TTFB 上升 10 位。而规模榜单上,三个广告平台也跻身 Top10,说明三个广告平台在需求量不变或者上升的基础上,在安卓端变现转化的能力都提升非常明显。

4、当然有平台提升,就有平台下降,Twitter、Snapchat、Tapjoy、Chartboost 都跌出了榜单 Top10 。

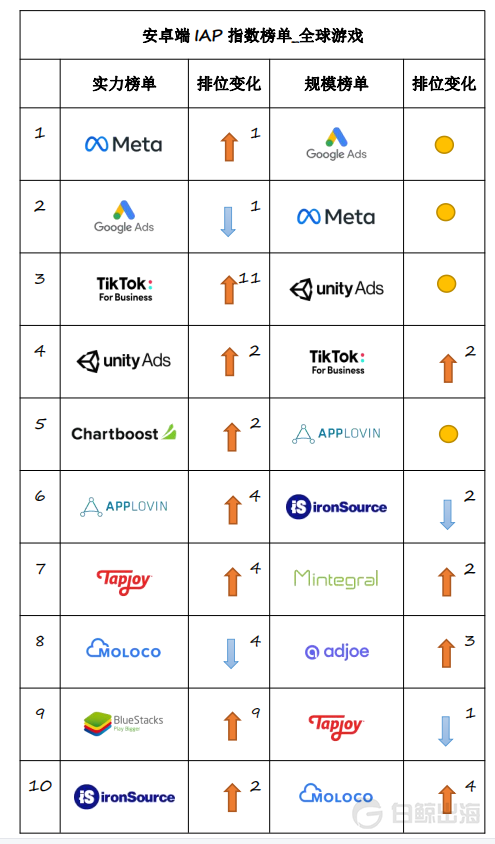

安卓端游戏行业 IAP ——TikTok 内购转化提升明显,可关注模拟器新渠道

1、从安卓端 IAP 全球游戏榜单来看,一些擅于游戏行业的渠道冲进了 Top10,因为 IAP 本身很强效果导向,主要看实力榜单的话,Chartboost、Tapjoy 等跌出了全行业 Top10 榜单的平台和模拟器 BlueStacks,都进入了游戏的榜单。

2、TTFB 在游戏行业安卓端 IAP 转化水平明显提升,虽然很多开发者对 TTFB 的投放回报持保留态度,但这份成绩单表明 TTFB 的效果在进一步好转。而平衡下来,进入全行业实力榜单 Top10、但没有进入游戏实力榜单的另 2 个非 TTFB 的出海广告平台,要么是在某些细分游戏品类表现更好,要么是在非游戏行业表现更好。例如 SHAREit 位列安卓端全球非游戏 IAP 指数实力榜单第 4 名,表现不错的还有出海的 3 个手机厂商。而 Mintegral 在超休闲 IAP 实力榜也能排到第 4 的位置。

而区别到更多市场,开发者也可以关注更专注于某些市场的平台,例如日韩可以关注 SKYFLAG,在很多游戏品类的 IAP 转化都很不错。更多的信息,开发者可点击阅读原文,查看完整报告。

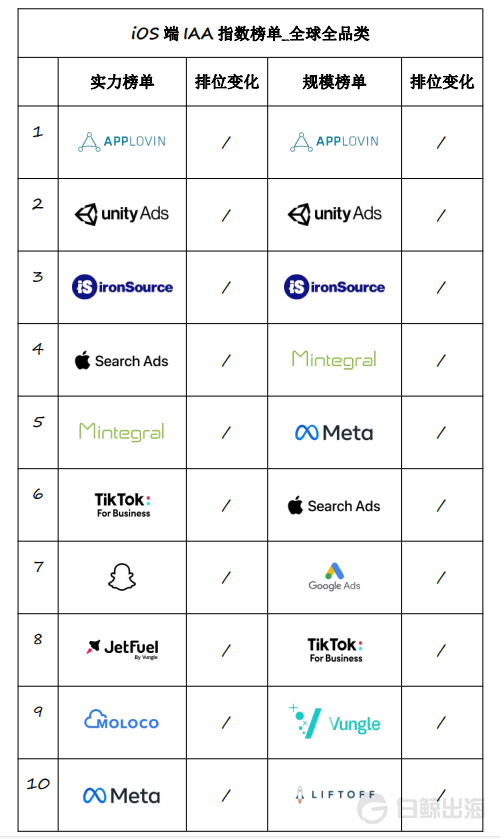

iOS 端全行业 IAA——第二梯队是广告变现首选,Meta 仅位列实力榜第10

随着越来越多的游戏和 App 通过广告增长、也通过广告变现,IAA 渠道也会被大家更为重视,尤其是更依赖于广告变现的超休闲、休闲,根据 DoF 和 Sensor Tower 最新数据,虽然 IDFA 新政打破了原有的移动生态,但超休闲游戏去年的广告变现收入依然达到了 34 亿美金,而一些猜词类游戏的广告收入也已经和内购收入持平,对高度依赖于广告变现、或者开始尝试混合变现的开发者而言,IAA 榜单自有其重要性。

1、因为第 13 版没给这个维度,就没法对比了。从榜单单独来看,ASA 虽然是 iOS 端 IAP 首选,但当开发者以广告变现为营销目标时,首选变成了第二梯队的三个小巨头。

2、虽然大家还是在 Meta 上投放,但是 IAA 的转化确实不太好,已经位列第 10 位,谷歌也面临不小的问题,甚至没有进入 Top10。对于更大的平台来说,尤其是广告变现上,效率下降得更厉害一些。

3、在 IAP 榜单上几乎没有什么存在感(仅进入 iOS 端全行业规模榜单,位列第 10 名)的 Snapchat,在广告变现上表现不错,位列实力榜第 7 名。在安卓端表现也不错(详见下文)。

4、游戏行业的 iOS 端 IAA 指数榜单和全行业差别不大,不再单独列示。

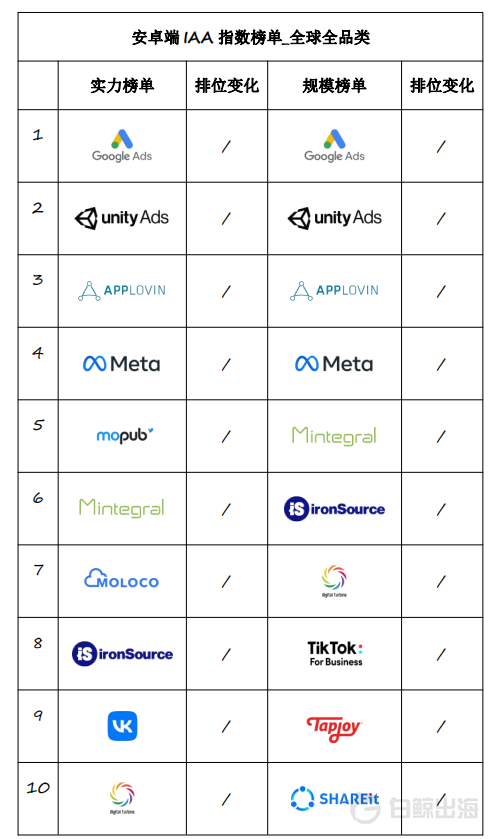

安卓端全行业 IAA——SHAREit 再进入规模榜 Top10

1、同样,因为在第 13 版报告中,AppsFlyer 没有给到安卓端 IAA 的全球全品类指数榜单,就看不到变化了。

2、IAA 指数榜单,不论规模还是实力,前 4 位被 Google Ads、Unity Ads、AppLovin 和 Meta 牢牢占据。Mintegral 依然紧随其后。

3、而 TTFB 和 SHAREit 因为承接了更多广告曝光挤进了规模榜单 Top10,但“质量”方面,可能还有待进一步加强。

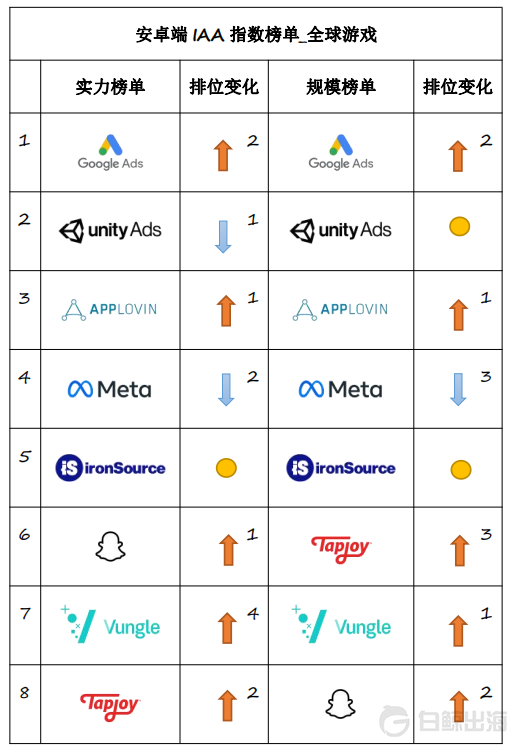

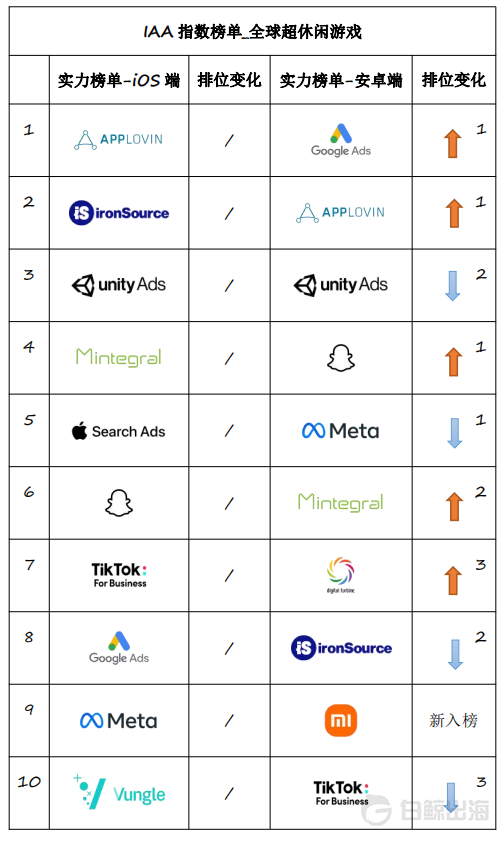

安卓端游戏行业 IAA——虽然位置互换,Top5 广告平台牢牢把控游戏广告变现

1、看各渠道在游戏行业中的 IAA 效果,在全行业 IAA 榜单中没有入榜的 Snapchat 和 Vunge 进入了榜单,做游戏变现的开发者可以关注。

2、而与去年变化来看,Google Ads 不论是规模、还是效果都进一步提升,Meta 则出现了不同程度下降。但整体上,游戏 IAA 也依然由 Google Ads、Unity Ads、AppLovin、Meta 和 ironSource Top5 平台把控。

3、另外超休闲游戏高度依赖于 IAA,我们特别对超休闲游戏的 IAA 指数榜单做了整理,有需要的开发者可以关注。

在超休闲游戏方面,因为 iOS 端相应的数据,13 版报告没有给到,就不做比对。而在安卓端,整体变化不大,Google Ads 上升一位,依然在安卓端保有优势。Snapchat 今年在小游戏上多有动作,包括和 Voodoo 合作,表现稳中有升。另外表现很好的就是汇量科技旗下的 Mintegral。而比较值得注意的是,小米这次是新入榜,位列安卓端第 9,算是一个在快速增长的渠道,超休闲游戏开发者可以关注下。

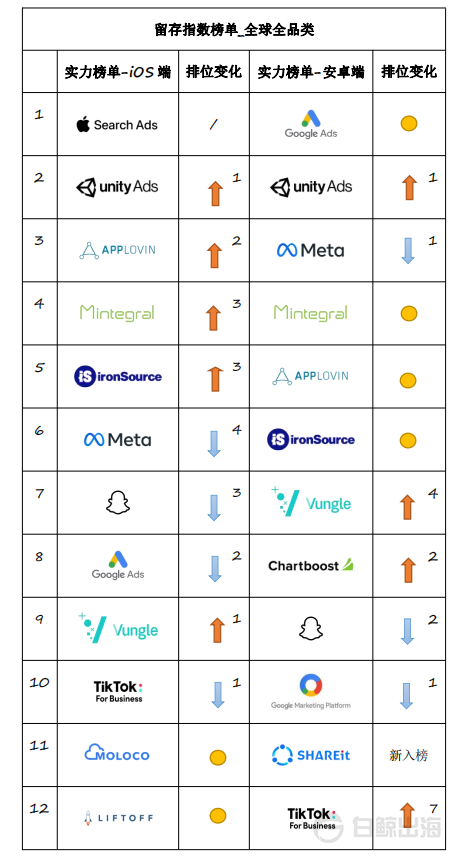

III、留存与再营销——继续刷存在感的中国平台们

留存榜单,主要是看各渠道为广告主带来的用户的留存情况,因而该榜单我们依然主要看实力榜单。

1、在留存榜单上,因为生态的原因,苹果和 Google 分别占据 iOS 和安卓榜首。

2、从排位变化来看,Unity Ads、AppLovin 和 ironSource 正在通过并购和双巨头进一步缩小差距。Snapchat 的留存表现双端均在下降,开发者应给予关注。

3、中国平台依然表现抢眼,汇量科技的 Mintegral 在 iOS 端再上升 3 位,双端都保持在第 4 的位置,对变化的适应能力非常强。TTFB 虽然表现还可以,都挤进了 Top12,但在留存方面,还没有挤进第二梯队的位置。

茄子科技的 SHAREit 再次入榜,没有列出来的“留存指数榜单_全球全品类_规模榜单”上也位列第 8 名。这说明在量很大的情况下,SHAREit 渠道依然能有不错的留存表现。就此,SHAREit 在 IAP、 IAA、留存三个指数榜单都有不错表现。

仅限笔者查看的榜单维度,也仅统计了进入 Top10 的名次,10 名之后未显示、分类分地区榜单未显示。

再营销衡量的是已归因过的安装用户,当用户再次与再营销广告互动或重新安装 App 记为一次再营销转化,如果在归因窗口期,再营销转化带来收入,记为再营销转化收入,该榜单衡量这 2 个因素。召回旧用户、或者希望冲收入的开发者可以重点关注这个榜单。

再营销平台有其特殊性,安卓端,AARKI 和 adikteev 一直擅于再营销且排位稳定。读者可适当关注。

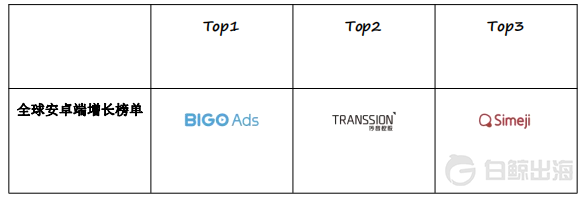

IV、被出海平台包揽的全球增长 Top3 广告平台

增长指数榜单的排名,AppsFlyer考量了3个因素,分别是对比 2021 年下半年与 2021 年上半年的(1)安装增长、(2)投放 App 数量增长、(3)以及该渠道全球或地区安装份额增长。对很多开发者来说,新渠道意味着一段时期内的红利,也可适当关注。

这一次的增长榜单,依然是中国平台领跑,分别是欢聚旗下的 BIGO Ads,传音控股的 TRANSSION、以及百度的 Simeji。

除此之外,还可以关注到的一些趋势包括:

1、在东南亚,模拟器作为渠道,增长得很快,例如蓝叠和雷电模拟器,游戏出海开发者可适当关注;

2、而不同的市场有一些新的平台出现,例如北美市场的 App 发现平台 Myappfree、日韩地区的 CPE 激励(积分墙)平台 SKYFLAG,增长迅速。

至此,AppsFlyer 重点榜单的解读就差不多了,但具体市场、具体品类因为篇幅原因就不再赘述,有需要的开发者可以关注“白鲸出海”公众号点击“阅读原文”、根据自身需求查看完整报告。

相关游戏资讯

玩家评论

猜你喜欢内容

热门推荐

热门软件

专题推荐

发表评论