奈飞VS迪士尼,谁将成为新的流媒体之王?

编译:美股研究社

摘要

流媒体行业正在经历激烈的竞争。

强劲的用户增长数据正在慢慢消失,因为迪士尼和奈飞都达到了他们在美国可以拥有的最大用户的极限。

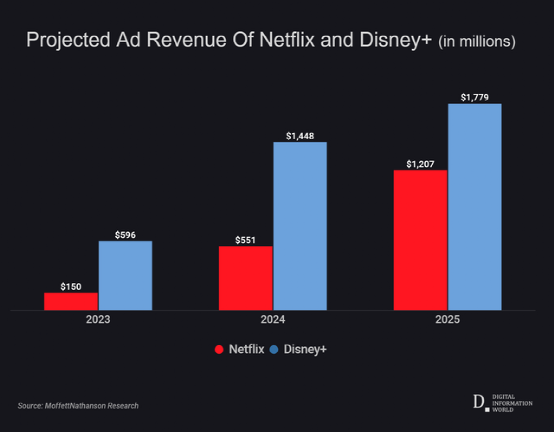

这两家流媒体巨头都将重点转移到广告支持的层级,这将在未来几年产生大量收入。

介绍

流媒体行业在未来几年将面临重大变化。到目前为止,增长趋势依然强劲,投资者更看重用户增长而不是盈利能力。由于奈飞的用户流失、迪士尼的内容费用增长以及整个经济中消费者信心数据的下降,这种趋势在最近几个月开始发生变化。这已经将重点转移到流媒体公司的盈利能力上,而不是用户增长上。

这是流媒体领域的新趋势,我们将在未来几年看到这一趋势的进一步发展,更适合新趋势。

流媒体趋势

85% 的美国家庭订阅了流媒体服务。此外,每户人均拥有 3 台付费流媒体服务。2022 年之前,流媒体行业主要关注用户增长,不太关注内容费用和整体盈利能力。市场和投资者的行为方式相同,每个季度最重要的事实之一是订阅基数增长和新订阅者数量。

这种趋势在 2022 年下半年开始发生变化,这种新趋势将伴随我们很长时间。迪士尼在报告其第四季度订户增长数字和费用增加后,股票受到重创,后来首席执行官被更换。自 2022 年下半年以来,流媒体平台的重点是增加收入并最大限度地提高每个订户的收入,而不是订户数量的过度增长。

他们都非常关注货币化和广告支持层。原本奈飞的 CEO 表示他们永远不会展示广告,然后在令人失望的季度业绩之后重新考虑了这一立场,然后从最初计划在 2023 年第一季度推出广告支持的层级,新的日期被推到了 2022 年 11 月 3 日。迪士尼的广告支持在 12 月到来,他们当前的计划价格大幅上涨。这是由于新用户的整体增长放缓并增加了收入。

几乎所有的流媒体平台都在 80 年代、90 年代和 2000 年代的重启、续集和大型特许经营上花费了大量资源,因为在 1980 年代、1990 年代和 2000 年代初长大的人在流媒体上花费的时间和金钱最多。这种趋势可能会在未来 5-10 年内持续下去。

现场体育赛事和活动也越来越受欢迎,在未来 5 年内,这个市场将经历显着增长。从 2022 年到 2027 年,全球在线直播视频体育流媒体市场预计将以 21.5% 的复合年增长率增长。这种极快的预计增长背后有两个主要因素。原因之一是人们对观看现场体育赛事的兴趣正在增长;另一个原因是数字基础设施已经到位,高速宽带广泛可用,多平台和设备连接服务正在兴起。

最大的风险因素几乎与所有流媒体服务相同:消费者支出放缓。如果出现严重的经济衰退,流媒体将是客户最先取消的服务之一。它们不是必需品,并且由于易于访问。因此,在经济严重衰退的情况下,客户可能会取消几个月,并在情况好转后重新订阅。然而,这不仅意味着订阅损失,还意味着流媒体服务提供商的收入损失。

迪士尼和奈飞的亮点

迪士尼拥有 2.35 亿流媒体订阅用户,而奈飞拥有 2.23 亿订阅用户。流媒体服务占广告浏览量的 45%,在所有地方都超过了电视。到 2027 年,广告支持的视频点播(AVOD)收入可能会超过 690 亿美元。这几乎是目前 2022 年支出约 370 亿美元的两倍。为了利用这一趋势,两家流媒体巨头都在朝这个方向发展。

迪士尼

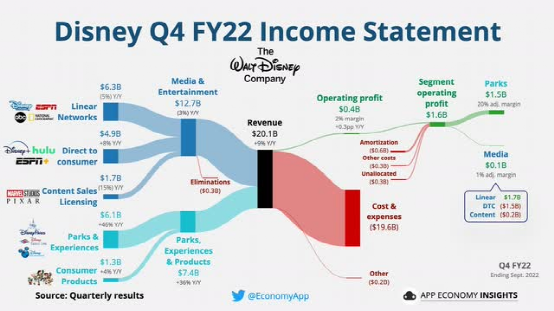

迪士尼已开始专注于其平台上的广告,并于 8 月宣布推出支持广告的 Disney+ 层级。没有向投资者提供有关其具体细节的大量信息,仅提供了 12 月 8 日的发布日期。同一天,迪士尼将其流媒体服务的价格提高 38%。在订户增长方面,如果我们剔除外部宏观经济因素,仅凭其制作内容的吸引力,迪士尼比奈飞处于更好的位置。由于其广为人知的品牌,如星球大战、漫威、玩具总动员等,他们处于为每一代人制作内容的绝佳位置。

第三季度,由于较高的营销和内容创作成本,直接面向消费者部门的费用有所增加。从下个季度开始,管理层预计这些损失将减少,到 2024 年流媒体服务应该会收支平衡,然后开始为迪士尼持续盈利。这也是领导层变动背后的动机。

因此,直接面向消费者的下一阶段是增加收入(通过增加广告和订阅费),合理化营销和内容创建成本等支出,并提供大片节目以增加客户在平台上的参与度。迪士尼面临的最大挑战是其内容收入和货币化不足。Bob Chapek(前首席执行官)在财报电话会议上强调迪士尼处于“赢得流媒体战争”的有利位置:

“建立流媒体巨头需要大量投资。现在,凭借其规模、令人难以置信的内容管道和全球影响力,Disney+ 完全有能力利用我们的地位实现长期盈利和成功。”

ESPN+ 是直播体育流媒体领域的强大参与者。他们能够将协议延长至 2025 年,举办全球增长最快的现场体育赛事之一:一级方程式赛车。此外,迪士尼正在考虑以某种方式将一些现场赛事的体育博彩整合到其平台中。我相信这不会在接下来的几个月内出现,管理层自第三季度以来没有提供任何更新,但在后台,他们正在努力:

为体育博彩增加一些实用性,并为我们的客人消除一些摩擦。我们发现 30 岁以下的体育迷绝对需要在 ESPN 提供的整体产品组合中使用这种类型的实用程序。所以我们认为这很重要。我们正在为此努力,我们希望将来能宣布一些事情。

App Economy Insights

奈飞

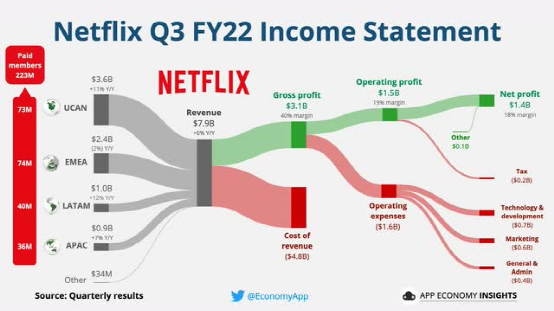

奈飞即将在未来几个月内测试几个新的直播节目。这背后的原因是广播和流媒体市场份额的进一步增长。首批直播之一将是 2023 年初的 Chris Rock 喜剧特别节目。管理层表示,他们未来将专注于这一领域,以利用直播。我相信这是奈飞退出的后果众多直播体育赛事转播权的竞标过程。

奈飞或许能够赢得一些直播体育赛事的流媒体版权,但他们远远落后于迪士尼。迪士尼在直播体育流媒体领域已经具有非常大的竞争优势,奈飞要么需要很多年才能有效与之竞争,要么放弃管理层将重大体育赛事直播放到奈飞上的打算。

奈飞正试图利用商品销售其最受欢迎的节目,如 Stranger Things。在这一领域,预计未来几个季度会有一些额外收入,2-3 年后平均每季度可能有 7500 万至 1 亿美元的收入,一个财政年度可能达到 3-4 亿美元。迪士尼确认其约 6.5% 的收入来自产品销售和商品。以每年 3-4 亿美元的额外商品销售收入计算,奈飞可以将其总收入增加约 3.5-4%。

我之所以只用迪士尼的一小部分数字来计算,是因为奈飞拥有的品牌和粉丝群。尽管《怪奇物语》或《巫师》取得了成功,但迪士尼历来最受欢迎的《星球大战》在未来几年仍将引领商品销售。

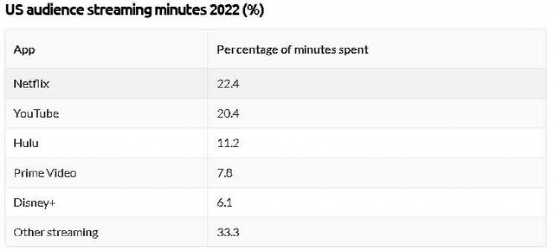

由于该平台在其竞争对手中拥有最长的观看时长,因此奈飞可以很好地认识到其广告支持层的收入大幅增长。就观看总分钟数而言,奈飞仍然是美国最受欢迎的流媒体服务,因此如果有足够多的订阅者使用广告支持层,该平台将能够产生可观的广告收入。

businessofapps.com

迪士尼很可能会在未来 2 年赢得广告支出竞争,因为它已经拥有所有的广告商和基础设施,并且广告支持的层级在应用于 Disney+ 之前已经在 HULU 上进行了测试。

digitalinformationworld.com

我喜欢奈飞的管理层在今年早些时候对订户流失和收入下降做出快速反应的方式。他们致力于解决密码共享问题。但是,我严重怀疑这是否会奏效,并且订户群是否会因这一管理措施而增长。

我对广告支持的等级介绍感到满意,因为管理层第一次谈论它时,目标是在 2023 年上半年实施,然后大约两个月后,截止日期被移至 2023 年第一季度末。

在又一个令人失望的季度业绩之后,管理层主动决定在其竞争对手迪士尼推出之前启动广告支持层,因此日期移至2022 年 11 月初。

另一方面,如果我们回顾 2020 年 1 月,公司 2019 年全年财报电话会议,CEO 非常清楚并确定他们永远不会在平台上展示广告,他们无意改变这一点未来。

“我们希望成为一个安全的休息场所,你可以在这里寻求刺激、享受乐趣,并且没有任何关于通过广告剥削用户的争议”——首席执行官里德黑斯廷斯(Reed Hastings)。

显然,在过去的 2 年里,很多事情都发生了变化,但当 CEO 对一个话题有一个清晰的陈述时,这看起来真的很糟糕,然后由于外部股东的压力,整个公司突然改变了立场,此外,放弃了它价值观。

在我看来,奈飞是通过广告增加收入并可能通过其低价广告订阅吸引新客户的好地方。它还可以最大程度地减少订户流失,以防出现更严重的经济衰退,人们决定不支付 9.99 美元/月或 15.49 美元/月,但 6.99 美元/月的广告支持套餐对他们来说是可以接受的。

根据我的计算,商品的广泛传播将在未来几年为其总收入增加 3-4% 的收入增长。奈飞面临的最大风险是其已经充值的客户群,无法在北美进一步扩大用户群,以及平台的满意度在其订户中下降。

HBO Max 在客户满意度方面处于行业领先地位,94% 的受访者表示他们对服务“满意”或“非常满意”;2021 年整体排名第二的奈飞在 2022 年跌至第四位(80%),落后于 Disney+(88%)和 Hulu(87%)。

App Economy Insights

估值

如果我们查看 DCF 模型,迪士尼的估值是合理的,而奈飞的当前价格被高估了。然而,只有当我们考虑到 2023 年的事件和盈利能力时,这种合理的高估才是正确的,但如果我们进一步观察,两只股票都会被低估。

以 4.9 的每股收益和 6% 的增长率计算,迪士尼的合理估值约为每股 96-97 美元。然而,到 2023 年,流媒体业务不会增加任何净收入,但到 2024 年底,流媒体业务将增加公司的净收入,从而增加每股收益。我们不知道确切的数字,但我们知道的是,一旦流媒体业务盈利,它将继续为迪士尼带来可观的净收入。分析师的平均目标价迪士尼为 121 美元,这意味着比当前价格高出 20%。

如果我们着眼于长期增长、收入和净收入估计,奈飞被低估的程度低于迪士尼。以 11.2 的每股收益和 6% 的增长率计算,奈飞估值过高,其合理价格约为每股 220-225 美元。如果每股收益到 2024 年底增长到每股 15-16 美元,公允价值将在 330 美元左右。这表明其当前股价有 4% 的上涨潜力。分析师对奈飞的平均目标价为 293 美元。

如果投资者看看这两家流媒体巨头未来的盈利能力,迪士尼对长期投资者来说似乎更具吸引力。投资者不能忘记迪斯尼有几个不同的收入来源,所以这种比较并不是完全对等的,因为如果我们投资迪斯尼,我们不仅是在投资它的流媒体业务,而且是在投资整个娱乐行业。

结论

我相信,由于迪士尼在其平台上开始投放广告时能够产生更多现金,因此更有能力在流媒体行业中脱颖而出。商品销售额可能会领先奈飞很多年,同时 Disney+ 仍有扩大订户基础的空间。

我不认为 2023 年会出现严重经济衰退,因此我认为这两家流媒体巨头都能够带来用户增长。但是,迪士尼有更好的能力在长期内从其订阅用户那里获得更多收入。

文章信息来自于美股研究社 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

.png)

相关游戏资讯

玩家评论

猜你喜欢内容

热门推荐

热门软件

专题推荐

发表评论